- Tư vấn phần mềm kế toán

- Hỗ trợ kỹ thuật & CSKH

Nếu là người dân Việt Nam, thuế thu nhập cá nhân thông thường sẽ từ 5%-35%. Vậy người nước ngoài khi cư trú hoặc không cư trú nhưng thu nhập phát sinh tại Việt Nam sẽ có mức thuế thu nhập cá nhân thế nào? Bài viết này Phần mềm kế toán EasyBooks sẽ chia sẻ thông tin về quyết toán thuế thu nhập cá nhân cho người nước ngoài. Mời Quý bạn đọc theo dõi ngay sau đây.

Những đối tượng nước ngoài phải nộp thuế thu nhập cá nhân cho nhà nước bao gồm:

Theo Luật Thuế thu nhập cá nhân 2007 đã quy định rõ như sau:

Người nước ngoài là cá nhân cư trú phải đáp ứng một trong hai điều kiện sau:

Vì vậy, người nước ngoài được gọi là cá nhân không cư trú là đối tượng không đáp ứng được 2 điều kiện trên. Cá nhân này có thu nhập từ tiền công, tiền lương phát sinh trong lãnh thổ Việt Nam thì phải nộp thuế thu nhập cá nhân theo quy định của nhà nước.

>>>> Hướng dẫn: Cách tính thuế thu nhập doanh nghiệp từ chuyển nhượng chứng khoán 2022

Theo Nghị quyết 954 và Thông tư 11 quy định như sau:

Đối với cá nhân cư trú phải nộp thuế thu nhập cá nhân khi:

Đối với cá nhân không cư trú chỉ cần có thu nhập từ tiền lương, tiền công sẽ phải nộp với mức thuế suất 20%/ thu nhập chịu thuế.

Ngoài ra, nếu cá nhân không cư trú có đóng góp từ thiện, khuyến học, nhân đạo, khoản đóng bảo hiểm, quỹ hưu trí tự nguyện theo quy định thì được trừ khoản này.

>>>> Bài viết có liên quan: Quyết toán thuế TNCN cho người làm nhiều công ty online

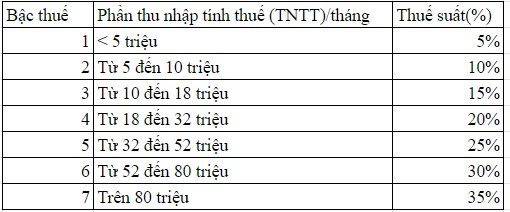

Áp dụng cho cá nhân cư trú

Căn cứ theo Thông tư 111, số thuế thu nhập cá nhân phải nộp tính theo công thức sau:

| Thuế thu nhập cá nhân phải nộp | = | Thuế suất | x | Thu nhập tính thuế |

Trong đó,

Thu nhập tính thuế được tính như sau:

| Thu nhập tính thuế thu nhập cá nhân | = | Thu nhập chịu thuế | – | Các khoản giảm trừ |

Mức thuế suất được căn cứ theo biểu thuế lũy tiến toàn phần dành cho người nước ngoài có thu nhập từ tiền công như sau:

Đơn vị tiền tệ: Đồng

Áp dụng cho cá nhân không cư trú

Thu nhập chịu thuế là thu nhập phát sinh trong lãnh thổ Việt Nam, không phân biệt nơi chi trả thu nhập và được tính theo công thức sau:

| Thuế TNCN phải nộp | = | Thu nhập chịu thuế | x | Thuế suất 20% |

Trong đó, thu nhập chịu thuế được xác định bằng tổng tiền lương, tiền thù lao, tiền công, các khoản thu nhập khác có tính chất tiền công, tiền lương mà người nộp thuế nhận được trong kỳ tính thuế.

Hồ sơ quyết toán thuế thu nhập cá nhân cho người nước ngoài được phân chia thành các trường hợp sau:

Đối với từng đối tượng sẽ quy định từng nơi nộp khác nhau.

Trường hợp 1: Người nước ngoài chỉ có thu nhập từ tiền công, tiền lương và thuộc diện khai thuế trực tiếp trong năm 2019 thì thực hiện nghĩa vụ nộp thuế tại Cục Thuế

Trường hợp 2: Người nước ngoài có thu nhập từ hai nơi trở lên và thuộc diện tự quyết toán thì nộp tại cơ quan quản lý trực tiếp chi trả thu nhập cuối cùng.

Trường hợp 3: Nộp tại Chi cục Thuế nơi cư trú nếu:

Trường hợp 4: Nộp tại Chi cục Thuế nơi kinh doanh nếu:

Trường hợp 5: Nếu người nước ngoài kinh doanh nhiều nơi thì hồ sơ sẽ được nộp tại nơi cấp mã số thuế đầu tiên

>>> Có thể bạn quan tâm: Quy trình kiểm toán báo cáo tài chính 2022

Theo quy định thông thường, thời hạn quyết toán thuế thu nhập cá nhân trễ nhất là vào ngày thứ 90 kể từ thời điểm kết thúc năm dương lịch.

Trên đây, EasyBooks đã chia sẻ đầy đủ thông tin về thuế thu nhập cá nhân cho người nước ngoài. Mong rằng thông tin này hữu ích tới Quý bạn đọc. Chúc các bạn luôn thành công trong sự nghiệp, gặp nhiều may mắn, vui vẻ trong cuộc sống.

Mọi thông tin chi tiết vui lòng liên hệ qua số hotline: 1900 57 57 54. Đội ngũ nhân viên của SoftDreams luôn sẵn sàng được phục vụ tới Quý khách hàng.

============

SoftDreams ra mắt Phần mềm kê khai EASYPIT Hỗ trợ nghiệp vụ kê khai Thuế TNCN theo quy định bắt buộc của pháp luật. Nếu bạn cần được tư vấn và hỗ trợ thêm, hãy liên hệ ngay cho đội ngũ chuyên môn của SoftDreams, chúng tôi cam kết hỗ trợ khách hàng kịp thời 24/7 trong suốt quá trình sử dụng phần mềm.

EASYPIT – Phần mềm kê khai đáp ứng đầy đủ nghiệp vụ lập Chứng từ khấu trừ thuế TNCN điện tử

ĐĂNG KÝ DÙNG THỬ: PHẦN MỀM KÊ KHAI EASYPIT

Video giới thiệu chứng từ khấu trừ thuế TNCN EasyPIT

Để được tư vấn và hỗ trợ trực tiếp vui lòng liên hệ

Điện thoại: 1900 57 57 54

Email: contact@softdreams.vn

Facebook: Phần mềm kế toán EASYBOOKS

Group trao đổi:Cộng đồng hỗ trợ Phần mềm kế toán EasyBooks- SOFTDREAMS

EasyBooks là phần mềm kế toán tối ưu dành cho các doanh nghiệp đáp ứng đầy đủ nghiệp vụ kế toán.

Product SKU: GTIN - Global Trade Item Number

Product Brand: Phần mềm kế toán EasyBooks, Phần mềm hóa đơn điện tử EasyInvoice

Product In-Stock: InStock