- Tư vấn phần mềm kế toán

- Hỗ trợ kỹ thuật & CSKH

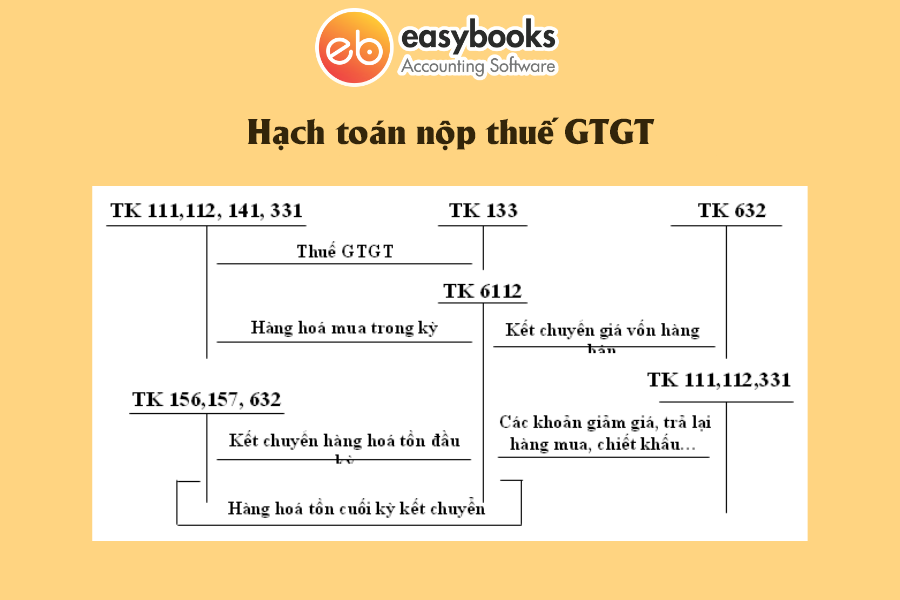

Hạch toán nộp thuế GTGT trong nhiều trường hợp như: theo phương pháp khấu trừ, trực tiếp trên doanh thu, thuế GTGT hàng nhập khẩu, xuất khẩu, thuế GTGT không được khấu trừ, thuế GTGT bị truy thu,… Vậy các bước hạch toán nộp thuế GTGT như thế nào? Hãy cùng Phần mềm kế toán EasyBooks tìm hiểu ngay sau đây nhé!

Căn cứ dựa vào điều 41 thông tư 133/2016/TT-BTC, tài khoản 3331 có kết cấu và nội dung phản ánh hạch toán thuế GTGT cụ thể như sau.

Bên Nợ:

Bên Có:

>>>>> Xem thêm: Dịch Vụ Ăn Uống Thuế Suất Bao Nhiêu

Trong trường hợp khác, TK 3331 có thể có số dư bên Nợ. Số dư bên Nợ (nếu có) của TK 3331 để phản ánh số thuế GTGT đã nộp lớn hơn số thuế GTGT phải nộp cho Nhà nước, hoặc là phản ánh số toán thuế GTGT đã nộp được xét giảm, miễn hoặc cho thoái thu nhưng chưa thực hiện việc thoái thu.

Tài khoản 3331 có 2 tài khoản cấp 3 như sau:

>>>>> Tìm hiểu thêm: Các Điểm Cần Chú Ý Tại Nghị Định 44/2023 Giảm Thuế GTGT 2%

Khi xuất hóa đơn GTGT theo phương pháp khấu trừ và doanh nghiệp nộp thuế GTGT tính theo phương pháp khấu trừ, kế toán phản ánh doanh thu, thu nhập theo giá bán chưa có thuế GTGT, thuế GTGT phải nộp được tách riêng tại thời điểm xuất hóa đơn, ghi:

Nợ các TK 111, 112, 131 (tổng giá thanh toán)

Có các TK 511, 515, 711 (giá chưa có thuế GTGT)

Có TK 3331 – Thuế GTGT phải nộp (33311).

Định kỳ, kế toán tính, xác định số thuế GTGT được khấu trừ với số thuế GTGT đầu ra phải nộp trong kỳ, ghi:

Nợ TK 3331 – Thuế GTGT phải nộp (33311)

Có TK 133 – Thuế GTGT được khấu trừ.

Kế toán được lựa chọn một trong 2 phương pháp ghi sổ sau:

– Phương pháp 1: Tách riêng ngay số thuế GTGT phải nộp khi xuất hóa đơn, thực hiện như hạch toán thuế GTGT đầu ra phải nộp theo phương pháp khấu trừ.

– Phương pháp 2: Ghi nhận doanh thu bao gồm cả thuế GTGT phải nộp theo phương pháp trực tiếp, định kỳ khi xác định số thuế GTGT phải nộp kế toán ghi giảm doanh thu, thu nhập tương ứng:

Nợ các TK 511, 515, 711

Có TK 3331 – Thuế GTGT phải nộp (33311).

>>>>>> Xem thêm: Mẫu Kê Khai Các Hàng Hóa, Dịch Vụ Được Giảm Thuế GTGT Theo Nghị Định 44/2023/NĐ-CP

Nợ TK 3331 – Thuế GTGT phải nộp

Có các TK 111, 112.

Khi nhập khẩu vật tư, hàng hoá, TSCĐ kế toán phản ánh số thuế nhập khẩu phải nộp, tổng số tiền phải thanh toán và giá trị vật tư, hàng hoá, TSCĐ nhập khẩu (chưa bao gồm thuế GTGT hàng nhập khẩu), ghi:

Nợ các TK 152, 153, 156, 211, 611, …

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (3333)

Có các TK 111, 112, 331, …

Phản ánh số thuế GTGT phải nộp của hàng nhập khẩu

– Trường hợp thuế GTGT hàng nhập khẩu phải nộp được khấu trừ, ghi:

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 3331 – Thuế GTGT phải nộp (33312).

– Trường hợp thuế GTGT hàng nhập khẩu phải nộp không được khấu trừ phải tính vào giá trị vật tư, hàng hoá, TSCĐ nhập khẩu, ghi:

Nợ các TK 152, 153, 156, 211, 611, …

Có TK 3331 – Thuế GTGT phải nộp (33312).

Khi thực nộp thuế GTGT của hàng nhập khẩu vào Ngân sách Nhà nước, ghi:

Nợ TK 3331 – Thuế GTGT phải nộp (33312)

Có các TK 111, 112, …

Trường hợp nhập khẩu ủy thác (áp dụng tại bên giao ủy thác)

– Khi nhận được thông báo về nghĩa vụ nộp thuế GTGT hàng nhập khẩu từ bên nhận ủy thác, bên giao ủy thác ghi nhận số thuế GTGT hàng nhập khẩu phải nộp được khấu trừ, ghi:

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 3331 – Thuế GTGT phải nộp (33312).

– Khi nhận được chứng từ nộp thuế vào NSNN của bên nhận ủy thác, bên giao ủy thác phản ánh giảm nghĩa vụ với NSNN về thuế GTGT hàng nhập khẩu, ghi:

Nợ TK 3331 – Thuế GTGT phải nộp (33312)

Có các TK 111, 112 (nếu trả tiền ngay cho bên nhận ủy thác)

Có TK 3388 – Phải trả khác (nếu chưa thanh toán ngay tiền thuế GTGT hàng nhập khẩu cho bên nhận ủy thác)

Có TK 138 – Phải thu khác (ghi giảm số tiền đã ứng cho bên nhận ủy thác để nộp thuế GTGT hàng nhập khẩu)

– Bên nhận ủy thác không phản ánh số thuế GTGT hàng nhập khẩu phải nộp như bên giao ủy thác mà chỉ ghi nhận số tiền đã nộp thuế hộ bên giao ủy thác, ghi:

Nợ TK 138 – Phải thu khác (phải thu lại số tiền đã nộp hộ)

Nợ TK 3388 – Phải trả khác (trừ vào số tiền đã nhận của bên giao ủy thác)

Có các TK 111, 112.

>>>>> Có thể bạn quan tâm: Thuế Suất Thuế Nhà Thầu

Trường hợp doanh nghiệp được giảm số thuế GTGT phải nộp, kế toán ghi nhận số thuế GTGT được giảm vào thu nhập khác, ghi:

Nợ TK 33311 – Thuế GTGT phải nộp (nếu được trừ vào số thuế phải nộp)

Nợ các TK 111, 112 – Nếu số được giảm được nhận lại bằng tiền

Có TK 711 – Thu nhập khác.

Trường hợp doanh nghiệp được hoàn thuế GTGT theo luật định do thuế đầu vào lớn hơn thuế đầu ra, ghi:

Nợ các TK 111, 112

Có TK 133 – Thuế GTGT được khấu trừ.

>>>>>> Tham khảo: Các Mặt Hàng Không Được Giảm Thuế GTGT Từ 01/7/2023

Căn cứ vào quyết định truy thu hạch toán:

Nợ TK 4211 – Lợi nhuận chưa phân phối năm trước.

Có TK 3331 – Thuế GTGT phải nộp

Trên đây, EasyBooks đã giúp bạn tìm hiểu mức “Hạch Toán Nộp Thuế GTGT“. Hy vọng thông tin này hữu ích tới quý bạn đọc.

Mọi thắc mắc xin vui lòng liên hệ tới Phần mềm kế toán EasyBooks qua số hotline: 1900 57 57 54. Đội ngũ nhân viên của SoftDreams luôn hân hạnh được phục vụ Quý khách hàng.

———————————

—————–

Hướng dẫn: Lập chứng từ nhập kho cho hộ kinh doanh theo Thông Tư 88

Liên hệ để được tư vấn về phần mềm kế toán

Hotline: 1900 57 57 54.

Email: contact@softdreams.vn

Facebook: Phần mềm kế toán EasyBooks

Group trao đổi: Cộng đồng hỗ trợ Phần mềm kế toán EasyBooks – SOFTDREAMS

Địa chỉ: Nhà khách ATS, số 8 Phạm Hùng, Mễ Trì, Nam Từ Liêm, Hà Nội.

EasyBooks là phần mềm kế toán tối ưu dành cho các doanh nghiệp đáp ứng đầy đủ nghiệp vụ kế toán.

Product SKU: GTIN - Global Trade Item Number

Product Brand: Phần mềm kế toán EasyBooks, Phần mềm hóa đơn điện tử EasyInvoice

Product Currency: vnd

Product In-Stock: InStock