- Tư vấn phần mềm kế toán

- Hỗ trợ kỹ thuật & CSKH

Hiện nay, các doanh nghiệp đều có thể dễ dàng tra cứu thông tin thuế của mình đối với Nhà nước. Trong bài viết dưới đây, Phần mềm kế toán EasyBooks hướng dẫn cách tra cứu nợ thuế doanh nghiệp để các doanh nghiệp có thể chủ động làm việc với cơ quan thuế.

Nợ thuế là các khoản tiền thuế, phí, lệ phí, đất đai, khai thác tài nguyên khoáng sản và khoản thu thuộc ngân sách nhà nước do các cơ quan thuế quản lý theo quy định của Pháp luật được gọi là tiền thuế nhưng đã hết thời gian quy định mà người nộp thuế chưa nộp vào ngân sách nhà nước.

Để có thể tra cứu nợ thuế doanh nghiệp trên Thuế điện tử bạn cần làm theo đầy đủ các bước sau:

Bước 1: Đăng nhập vào trang thông tin điện tử của Cơ quan thuế: https://thuedientu.gdt.gov.vn.

Chọn phần DOANH NGHIỆP ở phía phải màn hình, sau đó chọn phần Đăng nhập.

Bước 2: Bạn đăng nhập với thông tin thuế và mật khẩu của doanh nghiệp. Lưu ý Tên đăng nhập ở đây chính là mã số thuế của doanh nghiệp và bắt buộc thêm hậu tố -pl ở phía sau, còn mật khẩu là mật khẩu bạn được cấp để đăng nhập hệ thống.

Bước 3: bạn tiếp tục chọn Tra cứu rồi chọn Số thuế còn phải nộp.

Bước 4: Tiến đến chọn kỳ tính, loại thuế và nhấn tra cứu. Tại ô Kỳ tính thuế bạn chọn tháng và năm muốn tra cứu thuế. Nếu bạn muốn tra cứu hết tất cả các thuế của doanh nghiệp còn đang nợ thì tại ô Loại thuế, bạn hãy để mặc định là Tất cả. Tuy nhiên, danh sách thuế này khá dài. Để xem chi tiết từng loại, bạn hãy chọn mũi tên xổ xuống để chọn xem các loại thuế khác như:

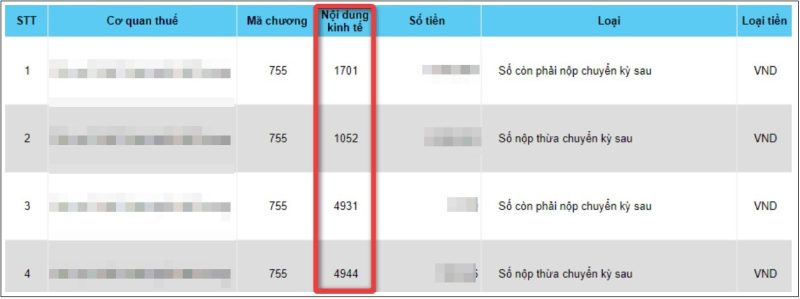

Sau khi chọn xong một trong những loại thuế trên bạn nhấn Tra cứu để truy xuất dữ liệu. Kết quả trả về sẽ như hình dưới.

Lưu ý ở cột nội dung kinh tế, bạn nên nắm ý nghĩa của một số mã sau để tiện tra cứu hơn:

1701: Tiền thuế GTGT phải nộp.

4931: Tiền lãi phát sinh do nộp chậm tiền thuế GTGT (nếu có).

1052: Tiền thuế Thu nhập doanh nghiệp (TNDN) phải nộp.

4918: Tiền lãi phát sinh do nộp chậm tiền thuế TNDN (nếu có).

2863: Tiền thuế Môn bài phải nộp.

4944: Tiền lãi phát sinh do nộp chậm tiền thuế Môn bài (nếu có).

Một vài lưu ý quan trọng nên nắm khi tra cứu nợ thuế doanh nghiệp đó là để hoàn thành nghĩa vụ nộp thuế, bạn cần nộp cả tiền thuế và tiền lãi phát sinh (nếu có). Nếu thông tin hiển thị Chưa khóa sổ đồng nghĩa chưa đến hạn nộp các loại báo cáo và thuế của kỳ đó. Do đó, số liệu chưa được cập nhật đầy đủ và chính xác nhất.

>>>>> Bài viết có liên quan: Các Biện Pháp Cưỡng Chế Nợ Thuế

Căn cứ điểm a khoản 1 Điều 2 Thông tư 215/2013/TT-BTC quy định các trường hợp bị cưỡng chế như sau:

Các trường hợp bị cưỡng chế nợ thuế:

Đối chiếu quy định trên, doanh nghiệp nợ tiền thuế quá 90 (chín mươi) ngày kể từ ngày hết thời hạn nộp thuế, hết thời hạn gia hạn nộp thuế theo quy định của Luật Quản lý thuế 2019 và của cơ quan nhà nước có thẩm quyền thì thuộc trường hợp bị cưỡng chế thuế.

>>>>>> Có thể bạn quan tâm: Hậu Quả Của Việc Nợ Thuế

Theo Công văn 1695/TCT-QLN được Tổng cục thuế ban hành ngày 22/04/2016, một số doanh nghiệp khi bị cưỡng chế vần có thể được sử dụng hóa đơn lẻ để phục vụ hoạt động sản xuất kinh doanh. Cụ thể như sau:

>>>>>>> Tham khảo: Kế Toán Tiền Lương Và Các Khoản Trích Theo Lương

Trên đây, EasyBooks đã giúp bạn tìm hiểu về “Tra Cứu Nợ Thuế Doanh Nghiệp“. Hy vọng thông tin này hữu ích tới quý bạn đọc.

Mọi thắc mắc xin vui lòng liên hệ tới Phần mềm kế toán EasyBooks qua số hotline: 1900 57 57 54. Đội ngũ nhân viên của SoftDreams luôn hân hạnh được phục vụ Quý khách hàng.

———————————

—————–

Hướng dẫn: Lập chứng từ nhập kho cho hộ kinh doanh theo Thông Tư 88

Liên hệ để được tư vấn về phần mềm kế toán

Hotline: 1900 57 57 54.

Email: contact@softdreams.vn

Facebook: Phần mềm kế toán EasyBooks

Group trao đổi: Cộng đồng hỗ trợ Phần mềm kế toán EasyBooks – SOFTDREAMS

Địa chỉ: Nhà khách ATS, số 8 Phạm Hùng, Mễ Trì, Nam Từ Liêm, Hà Nội.

EasyBooks là phần mềm kế toán tối ưu dành cho các doanh nghiệp đáp ứng đầy đủ nghiệp vụ kế toán.

Product SKU: GTIN - Global Trade Item Number

Product Brand: Phần mềm kế toán EasyBooks, Phần mềm hóa đơn điện tử EasyInvoice

Product Currency: vnd

Product In-Stock: InStock