Hướng dẫn lập tờ khai quyết toán thuế TNDN theo mẫu 03/TNDN của TT80

Lập tờ khai quyết toán thuế TNDN mẫu 03/TNDN là công việc cơ bản mà một nhân viên kế toán doanh nghiệp phải biết. Để các bạn mới vào nghề nắm rõ hơn về cách lập tờ khai thuế và các quy định chung về nộp thuế TNDN, Phần mềm Kế Toán EasyBooks xin Hướng dẫn lập tờ khai quyết toán thuế TNDN theo mẫu 03/TNDN của TT80 nhé!

Mục lục

1. Quyết toán thuế TNDN là gì?

Quyết toán thuế TNDN bao gồm các công việc kê khai, quyết toán tổng số thuế thu nhập doanh nghiệp phải nộp cho cơ quan thuế. Doanh nghiệp cần khai quyết toán thuế TNDN theo năm hoặc trong trường hợp doanh nghiệp giải thể, hợp nhất, chia tách. Việc quyết toán thuế TNDN có ý nghĩa để cơ quan thuế truy thu, kiểm tra số thuế TNDN.

>>>>> Tìm hiểu ngay: Mẫu Tờ Khai Quyết Toán Thuế TNDN 2023 Tại Đây!

>>>>> Xem ngay: Biên Bản Góp Vốn Hộ Kinh Doanh

2. Quy định chung về quyết toán thuế TNDN

Như nhiều bạn đã biết, thuế thu nhập doanh nghiệp là loại thuế có kỳ tính thuế theo năm. Tuy nhiên, hàng quý doanh nghiệp phải tạm tính ra số tiền thuế tạm nộp rồi cuối năm thực hiện tính toán lại xem cả năm đó doanh nghiệp có phải nộp thuế TNDN hay không.

- Nếu số tiền đã tạm nộp cả 4 quý nhiều hơn khi quyết toán thì doanh nghiệp đã nộp thừa thuế. Số tiền thuế nộp thừa này có thể bù trừ sang kỳ sau hoặc các bạn làm thủ tục hoàn thuế.

- Nếu số tiền đã tạm nộp cả 4 quý ít hơn khi quyết toán thuế thì doanh nghiệp nộp thiếu tiền thuế TNDN. Trường hợp này doanh nghiệp phải nộp thêm phần tiền thuế thiếu đó, ngoài ra doanh nghiệp có thể bị tính tiền chậm nộp nếu chênh lệch từ 20% số quyết toán thuế so với số tạm tính thuế.

>>>> Xem ngay: Kê Khai Bổ Sung Thuế TNDN

>>>> Tìm hiểu thêm: Hạch Toán Hàng Khuyến Mại Theo Thông Tư 200

3. Hướng dẫn lập tờ khai quyết toán thuế TNDN theo mẫu 03/TNDN của TT80

Sau đây, Phần mềm kế toán EasyBooks sẽ hướng dẫn bạn đọc lập tờ khai quyết toán thuế TNDN mẫu 03/TNDN trên phần mềm HTKK.

Nếu chưa có phần mềm HTKK và chưa biết cách sử dụng phần mềm, hãy tham khảo bài viết dưới đây.

Bước 1: Chọn mẫu tờ khai, điền thông tin cơ bản

Đăng nhập vào phần mềm HTKK, chọn nội dung “Thuế Thu Nhập Doanh Nghiệp”;

Chọn “Tờ khai Quyết toán TNDN (03/TNDN) (TTT80/2021)” như ảnh bên dưới.

Sau đó phần mềm sẽ hiện thị ra Bảng chọn kỳ tính thuế như ảnh:

Các bạn tiến hành chọn:

- Điền năm quyết toán.

Ví dụ quyết toán thuế cho năm 2021 thì điền vào “Năm 2021”, “Từ ngày 01/01/2021 đến ngày 31/12/2021”

- Danh mục ngành nghề: Ngành sản xuất, kinh doanh thông thường

- Chọn phụ lục kê khai: Chúng ta cần chọn 2 phụ lục cơ bản dành cho ngành sản xuất kinh doanh thông thường là:

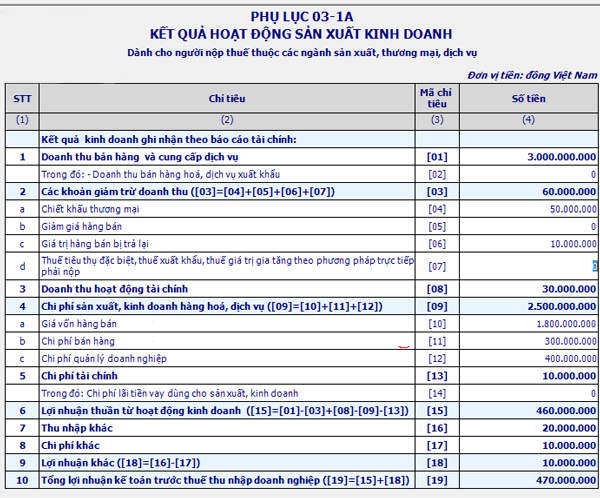

- Phụ lục bắt buộc kèm theo là phụ lục: 03-1A/TNDN Kết quả hoạt động sản kinh doanh.

- Nếu doanh nghiệp bạn lãi và chuyển lỗ thì chọn thêm phụ lục: 03-2A/TNDN Chuyển lỗ từ hoạt động sản xuất kinh doanh. (Chọn 03-2A khi năm nay doanh nghiệp lãi và có số lỗ của các năm trước được chuyển)

Chọn xong các bạn ấn “Đồng ý” phần mềm sẽ xuất hiện giao diện của tờ khai quyết toán như sau:

Sau khi đã mở xong Tờ khai Quyết toán thuế TNDN, các bạn cần lập Phụ lục 03-1A/TNDN trước nhé. Mục đích là để sau khi nhập xong ấn “GHI” phần mềm sẽ tự động tổng hợp số liệu vào Chỉ tiêu A1 trên Tờ khai 03/TNDN.

>>>>>>>> Tham khảo: Chi Phí Trước Khi Thành Lập Doanh Nghiệp Có Được Tính Là Chi Phí Hợp Lý Không

Bước 2: Hoàn thiện Phụ lục 03-1A/TNDN

– Nếu Doanh nghiệp áp dụng chế độ kế toán TT 200, DN cần lấy số liệu từ:

- Báo cáo kết quả hoạt động sản xuất kinh doanh trong Báo cáo tài chính: Mẫu B02-DN

- Sổ chi tiết tài khoản

– Nếu Doanh nghiệp áp dụng chế độ kế toán TT 133, DN cần lấy số liệu từ:

- Báo cáo kết quả hoạt động sản xuất kinh doanh trong Báo cáo tài chính: Mẫu B02-DN

- Thuyết minh báo cáo tài chính: Mẫu B09 – DNN

- Sổ chi tiết tài khoản

Hướng dẫn chi tiết lập phụ lục 03-1A/TNDN:

Chỉ tiêu [01] – Doanh thu bán hàng hoá dịch vụ: tính bằng tổng doanh thu trong kỳ tính thuế của đơn vị kinh doanh, gồm doanh thu xuất khẩu, bán cho DN chế xuất và xuất khẩu tại chỗ, ghi theo chuẩn mực kế toán về doanh thu;

Chỉ tiêu [02] – Doanh thu bán hàng hoá, dịch vụ xuất khẩu: tính bằng tổng doanh thu của hoạt động xuất khẩu hàng hoá, dịch vụ của DN trong kỳ tính thuế, gồm cả doanh thu bán cho DN chế xuất và xuất khẩu tại chỗ;

Chỉ tiêu [03] – Các khoản giảm trừ doanh thu: Chỉ tiêu [03] = [04] + [05] + [06] + [07] – Lấy số phát sinh tăng bên Nợ từ các TK giảm trừ doanh thu.

Chỉ tiêu [04] – Chiết khấu thương mại: Phản ánh số tiền chiết khấu thương mại đơn vị đã giảm trừ hay thanh toán cho người mua dựa theo chính sách bán hàng của cơ sở kinh doanh phát sinh tại kỳ tính thuế. Lấy số liệu cho chỉ tiêu này từ nợ TK 5211.

Chỉ tiêu [05] – Giảm giá hàng bán: Số tiền giảm giá hàng bán của đơn vị kinh doanh trong kỳ tính thuế. Số liệu cho chỉ tiêu lấy từ bên nợ TK 5213: giảm giá hàng bán.

Chỉ tiêu [06] – Giá trị hàng bán bị trả lại: Giá trị hàng hoá đã bán bị trả lại trong kỳ tính thuế. Số liệu cho chỉ tiêu lấy từ bên Nợ TK 5212: hàng bán bị trả lại.

Chỉ tiêu [07] – Thuế TTĐB, thuế XK, thuế GTGT theo phương pháp trực tiếp: Phản ánh toàn bộ số thuế tiêu thụ đặc biệt, thuế xuất khẩu và thuế giá trị gia tăng của đơn vị áp dụng phương pháp trực tiếp cần nộp theo doanh thu trong kỳ tính thuế.

Chỉ tiêu [08] – Doanh thu hoạt động tài chính: phản ánh doanh thu có được từ hoạt động tài chính như lãi tiền gửi, tiền vay, tiền bản quyền, thuê tài sản, lợi nhuận cổ tức, bán ngoại tệ.. trong kỳ tính thuế.

Chỉ tiêu [09] – Chi phí sản xuất kinh doanh hàng hóa, dịch vụ: bằng [10] + [11] + [12]

Chỉ tiêu [10] – Giá vốn hàng bán: thể hiện giá vốn của hàng hoá, giá sản xuất của thành phẩm, chi phí trực tiếp trong kỳ tính thuế, chi phí khác…

Chỉ tiêu [11] – Chi phí bán hàng: tổng số chi phí bán hàng đã kết chuyển trong kỳ tính thuế.

Chỉ tiêu [12] – Chi phí quản lý doanh nghiệp: chi phí quản lý doanh nghiệp đã kết chuyển trong kỳ tính thuế.

Chỉ tiêu [13] – Chi phí tài chính: chi phí hoạt động tài chính như các khoản chi phí, khoản lỗ liên quan đến đầu tư tài chính, chi phí cho vay và đi vay vốn, góp vốn liên doanh, giao dịch bán chứng khoán, đầu tư chứng khoán, bán ngoại tệ bị lỗ,…

Chỉ tiêu [14] – Chi phí lãi tiền vay dùng cho SXKD: chi phí lãi vay phải trả tính vào chi phí tài chính trong kỳ.

Chỉ tiêu [15] – Phần mềm tự động khớp số theo công thức sau:

Chỉ tiêu [15] = [01] – [03] + [08] – [09] – [13]

Chỉ tiêu [16] – Thu nhập khác

Chỉ tiêu [17] – Chi phí khác

Chỉ tiêu [18] – [18] = [16] – [17]

Chỉ tiêu [19] = [15] + [18], Chỉ tiêu [19] đưa lên chỉ tiêu A1 trên tờ kê khai 03/TNDN, có thể âm.

>>>>>>> Xem ngay: Những Hộ Kinh Doanh Được Miễn Thuế

Bước 3: Cách lập Tờ khai quyết toán thuế 03/TNDN

* Lưu ý chung:

Các chỉ tiêu từ B1 – B14: Điều chỉnh tăng giảm tổng lợi nhuận trước thuế, lưu ý chỉ tiêu B4 – Các khoản chi phí không được trừ.

Chỉ tiêu C4: Thu nhập tính thuế cần xác định là âm hay dương:

- Nếu C4 < 0: Doanh nghiệp không cần nộp thuế TNDN. NNT lưu ý chỉ tiêu [E1] – Thuế TNDN của hoạt động sản xuất kinh doanh đã Tạm Nộp trong Năm – điền số tiền thuế đã nộp vào ô E1;

- Nếu C4 > 0: DN có thu nhập tính thuế dương, khi đó:

- Doanh nghiệp có số lỗ chưa chuyển hết (từ 5 năm trước gần nhất), NNT thực hiện Chuyển lỗ – qua Phụ lục 03-2A/TNDN, sau đó đưa số liệu lên chỉ tiêu C3.

- Doanh nghiệp không có số lỗ được chuyển/sau chuyển lỗ vẫn có lãi, đưa giá trị dương C4 vào C7/C8/C9 theo mức thuế suất sẽ xác định được số tiền thuế TNDN cần nộp tại chỉ tiêu G, sau đó NNT hoàn thiện chỉ tiêu E1, H, I là xong.

- Doanh nghiệp có số lỗ chưa chuyển hết (từ 5 năm trước gần nhất), NNT thực hiện Chuyển lỗ – qua Phụ lục 03-2A/TNDN, sau đó đưa số liệu lên chỉ tiêu C3.

Các chỉ tiêu trên tờ khai quyết toán thuế 03/TNDN

Chỉ tiêu [A1] – Tổng lợi nhuận kế toán trước thuế TNDN: tổng số lợi nhuận của đơn vị kinh doanh trong kỳ tính thuế. Số liệu lấy từ Phụ lục kết quả hoạt động sản xuất kinh doanh kèm theo Tờ khai quyết toán thuế TNDN, Phần mềm HTKK tự động cập nhật các chỉ tiêu như sau:

- NNT thuộc ngành sản xuất thương mại, dịch vụ: lấy từ Chỉ tiêu [19] Phụ lục 03-1A/TNDN.

- NNT thuộc ngành ngân hàng, tín dụng: lấy từ Chỉ tiêu [16] Phụ lục 03-1B/TNDN.

- Công ty chứng khoán, Công ty quản lý quỹ đầu tư chứng khoán: lấy từ Chỉ tiêu [28] Phụ lục 03-1C/TNDN.

Chỉ tiêu [B1] – Điều chỉnh tăng tổng lợi nhuận trước thuế TNDN: phản ánh điều chỉnh doanh thu hoặc chi phí theo chế độ kế toán song không phù hợp với quy định của Luật thuế TNDN, khiến tổng lợi nhuận trước thuế TNDN của DN tăng.

[B1] = [B2]+[B3]+[B4]+[B5]+[B6]+[B7]

Chỉ tiêu [B2] – Các khoản điều chỉnh tăng doanh thu: phản ánh mọi khoản điều chỉnh khiến đến tăng doanh thu tính thuế do sự khác biệt giữa các quy định của pháp luật về kế toán và thuế, bao gồm các khoản được xác định là doanh thu để tính thuế TNDN theo quy định của Luật thuế TNDN nhưng không được ghi nhận là doanh thu trong kỳ theo quy định của chuẩn mực kế toán về doanh thu.

Chỉ tiêu [B3] – Chi phí của phần doanh thu điều chỉnh giảm: phản ánh mọi chi phí gây ra các khoản doanh thu được điều chỉnh giảm khi tính thu nhập chịu thuế trong kỳ theo luật thuế TNDN.

Chỉ tiêu [B4] – Các khoản chi không được trừ khi xác định thu nhập chịu thuế: phản ánh toàn bộ các khoản chi phí không được trừ khi xác định thu nhập chịu thuế TNDN theo quy định của Luật thuế TNDN.

Chỉ tiêu [B5] – Thuế thu nhập đã nộp cho thu nhập từ nước ngoài: phản ánh tổng số thuế TNDN (hoặc tương tự như thuế TNDN) đơn vị KD đã nộp cho số thu nhập từ hoạt động SXKD, cung cấp dịch vụ ở nước ngoài trong kỳ dựa trên các Biên lai, chứng từ nộp thuế ở nước ngoài, số liệu lấy từ dòng “Tổng cộng” tại cột (6) từ Phụ lục 03-4/TNDN trên Tờ khai quyết toán thuế TNDN.

Chỉ tiêu [B6] – Điều chỉnh tăng lợi nhuận do xác định giá thị trường đối với giao dịch liên kết

Chỉ tiêu [B7] – Các khoản điều chỉnh làm tăng lợi nhuận trước thuế khác: phản ánh tổng số tiền của các điều chỉnh khác (chưa được điều chỉnh tại các chỉ tiêu từ [B2] đến [B6]) nguyên nhân đến từ sự khác nhau giữa chế độ kế toán và Luật thuế TNDN làm tăng tổng thu nhập trước thuế.

Chỉ tiêu [B10] – Chi phí của phần doanh thu điều chỉnh tăng: phản ánh mọi chi phí trực tiếp liên quan tạo ra các khoản doanh thu điều chỉnh tăng ghi tại chỉ tiêu [B2];

Chỉ tiêu [B11] – Các khoản điều chỉnh làm giảm lợi nhuận trước thuế khác;

Chỉ tiêu [B12]- Tổng thu nhập chịu thuế: [B12] = [A1]+[B1]-[B8]

Chỉ tiêu [B13] – Thu nhập chịu thuế từ hoạt động sản xuất kinh doanh:

Chỉ tiêu này được xác định theo công thức: [B13] = [B12]-[B14]

Chỉ tiêu [B14]: – Thu nhập chịu thuế từ hoạt động chuyển nhượng bất động sản;

Chỉ tiêu [C1] – Thu nhập chịu thuế: phản ánh thu nhập từ hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ và thu nhập khác và được xác định bằng số liệu trên chỉ tiêu [B13].

Chỉ tiêu [C2] – Thu nhập miễn thuế;

Chỉ tiêu [C3] – Chuyển lỗ và bù trừ lãi, lỗ;

Chỉ tiêu [C3a] – Lỗ trừ hoạt động SXKD được chuyển trong kỳ

Chỉ tiêu [C3b] – Lỗ từ chuyển nhượng BĐS được bù trừ với lãi của hoạt động SXKD;

Chỉ tiêu [C4] – Thu nhập tính thuế: Phần mềm tự động cập nhật;

Chỉ tiêu [C5] – Trích lập quỹ khoa học công nghệ (nếu có): tự động cập nhật từ phụ lục 02

Chỉ tiêu [C6] – Thu nhập tính thuế sau khi đã trích lập quỹ khoa học công nghệ:

[C6] = [C4]-[C5]=[C7]+[C8]+[C9]

Chỉ tiêu [C7] – Thu nhập tính thuế tính theo thuế suất 22%: áp dụng với các DN Việt Nam có Doanh thu năm từ 20 tỷ đồng trở lên;

Chỉ tiêu [C8] – Thu nhập tính thuế tính theo thuế suất 20%: áp dụng với DN tổng doanh thu năm không quá 20 tỷ đồng;

Chỉ tiêu [C9] – Thu nhập tính thuế theo thuế suất không ưu đãi;

Chỉ tiêu [C9a] – Thuế suất không ưu đãi khác (%): hoạt động khai thác, kinh doanh các mỏ tài nguyên quý hiếm có thuế suất là 50%; Nếu mỏ tài nguyên quý hiếm có từ trên 70% diện tích được giao tại khu vực điều kiện kinh tế xã hội đặc biệt khó khăn áp dụng thuế suất thuế TNDN là 40%.

Chỉ tiêu [C10] – Thuế TNDN từ hoạt động SXKD tính theo thuế suât không ưu đãi;

Chỉ tiêu này được xác định: C10=(C7 x 22%)+(C8 x 20%)+(C9 x C9a)

Chỉ tiêu [C11] – Thuế TNDN chênh lệch do áp dụng mức thuế suất ưu đãi;

Chỉ tiêu [C12] – Thuế TNDN được miễn, giảm trong kỳ;

Chỉ tiêu [C13] – Số thuế TNDN được miễn, giảm theo Hiệp định;

Chỉ tiêu [C14] – Số thuế được miễn, giảm không theo Luật thuế TNDN;

Chỉ tiêu [C15] – Số thuế thu nhập đã nộp ở nước ngoài được trừ trong kỳ tính thuế;

Chỉ tiêu [C16] – Thuế TNDN của hoạt động sản xuất kinh doanh:

Chỉ tiêu này được xác định như sau: [C16] = [C10]-[C11]-[C12]-[C15]

Chỉ tiêu [D] – Tổng số thuế TNDN phải nộp:

Chỉ tiêu này được xác định như sau: [D] = [D1]+[D2]+[D3]

- Chỉ tiêu [D1] – Thuế TNDN của hoạt động sản xuất kinh doanh: [D1]=[C16]

- Chỉ tiêu [D2] – Thuế TNDN từ hoạt động chuyển nhượng bất động sản: căn cứ từ chỉ tiêu [15] Phụ lục 03-5/TNDN kèm theo Tờ khai quyết toán thuế TNDN.

- Chỉ tiêu [D3] – Thuế TNDN phải nộp khác (nếu có);

Chỉ tiêu [E] – Số thuế TNDN đã tạm nộp trong năm: Phần mềm sẽ tự động cập nhật theo công thức: [E]=[E1]+[E2]+[E3]

- Chỉ tiêu [E1] – Thuế TNDN của hoạt động sản xuất kinh doanh;

- Chỉ tiêu [E2] – Thuế TNDN từ hoạt động chuyển nhượng bất động sản;

- Chỉ tiêu [E3] – Thuế TNDN phải nộp khác (nếu có);

Kết quả được hiển thị ở chỉ tiêu G – M:

- Chỉ tiêu [G] – Tổng số thuế TNDN còn phải nộp: [G]=[G1]+[G2]+[G3]

- Chỉ tiêu [G1] – Thuế TNDN của hoạt động sản xuất kinh doanh: [G1] = [D1] – [E1].

- Chỉ tiêu [G2] – Thuế TNDN từ hoạt động chuyển nhượng bất động sản:[G2] = [D2] – [E2].

- Chỉ tiêu [G3] – Thuế TNDN phải nộp khác (nếu có): [G3] = [D3] – [E3].

- Chỉ tiêu [H] – 20% số thuế TNDN phải nộp:

- Chỉ tiêu [I] – Chênh lệch số thuế TNDN còn phải nộp với 20% số thuế TNDN phải nộp: [I] = [G] – [H]

- Chỉ tiêu [M] – Tiền chậm nộp của khoản chênh lệch từ 20% trở lên đến hết hạn nộp hồ sơ quyết toán thuế TNDN. Trường hợp kê khai quyết toán và nộp thuế theo quyết toán trước thời hạn thì tính đến ngày nộp thuế.

- Chỉ tiêu [M2] – Số tiền chậm nộp: căn cứ theo chênh lệch giữa số thuế TNDN còn phải nộp với 20% số thuế TNDN phải nộp.

- Chỉ tiêu G:

- G > 0: G là số tiền thuế TNDN mà doanh nghiệp cần nộp thêm.

- G < 0: G là số tiền thuế TNDN mà doanh nghiệp nộp thừa, có thể hoàn thuế hoặc chuyển sang kỳ sau;

- Chỉ tiêu I: số tiền chênh lệch giữa số thuế TNDN còn phải nộp G) với 20% số thuế TNDN phải nộp (H).

- Chỉ tiêu I > 0: Chỉ tiêu M là số tiền phạt nộp chậm

>>>>>>> Có thể bạn quan tâm: Tra Cứu Tài Khoản Ngân Hàng Đăng Ký Với Cơ Quan Thuế

Trên đây, EasyBooks đã giúp bạn “Hướng dẫn lập tờ khai quyết toán thuế TNDN theo mẫu 03/TNDN của TT80“. Hy vọng thông tin này hữu ích tới quý bạn đọc.

Mọi thắc mắc xin vui lòng liên hệ tới Phần mềm kế toán EasyBooks qua số hotline: 1900 57 57 54. Đội ngũ nhân viên của SoftDreams luôn hân hạnh được phục vụ Quý khách hàng.

———————————

Phần mềm kế toán EasyBooks – NÂNG TẦM DOANH NGHIỆP

- EasyBooks đáp ứng đầy đủ nghiệp vụ quản trị tài chính kế toán cho mọi doanh nghiệp theo thông tư 200/2014/TT-BTC và 133/2016/TT-BTC.

- Đưa ra cảnh báo cho kế toán khi hạch toán không hợp lệ, tồn quỹ âm – kho âm và không tuân thủ các nguyên tắc kế toán.

- Tất cả tính năng và hệ thống báo cáo của phần mềm được xây dựng dựa trên quy chuẩn chung của Bộ Tài chính.

- EasyBooks nâng cấp ứng dụng MIỄN PHÍ khi có thay đổi về chính sách kế toán, thuế, nghị định, thông tư.

- Đánh giá hiệu quả kinh doanh chi tiết và tối giản thao tác, giảm thời gian nhập liệu chứng từ cho kế toán.

—————–

Hướng dẫn: Lập chứng từ nhập kho cho hộ kinh doanh theo Thông Tư 88

Liên hệ để được tư vấn về phần mềm kế toán

Hotline: 1900 57 57 54.

Email: contact@softdreams.vn

Facebook: Phần mềm kế toán EasyBooks

Group trao đổi: Cộng đồng hỗ trợ Phần mềm kế toán EasyBooks – SOFTDREAMS

Địa chỉ: Nhà khách ATS, số 8 Phạm Hùng, Mễ Trì, Nam Từ Liêm, Hà Nội.